私の最新の資産状況を以下のリンクからいつでも確認できます!

https://ykun-realuniversity.com/money/

この記事は全く投資をした事がないけど始めたい方、既に投資を始めているけどいまいち制度を理解できていない方にオススメです!

「重い財布は、心を軽くする」という言葉があるように、資産が増えると余裕が生まれ、暮らしは豊かになります。

では「重い財布」はどうやって作るか?

投資です。

年収の高い仕事に転職するのも重要ですが、真のお金持ちには投資が必要不可欠です。年収が高い人が投資をすればさらに裕福な生活になる可能性は非常に高いです。

でも、投資は危険!リスクが高い!と思っていませんか?

確かに短期でのリターンを求めるとリスクは非常に高くなります。

しかし、長期での投資であればリスクを最小限に抑え、安定した利益を生み出す投資方法もあります。

そのためには投資についての知識をつけることが重要です。

正しい投資の知識を身につけて豊かで余裕のある暮らしを目指していきましょう!

僕は投資を始めて明らかに生活が楽になりました!

もっと前から始めておけばと少し後悔してる程です。

■この記事で分かること

・そもそもNISAとIDECOって何?

・NISAの制度について(メリットとデメリット)

・IDECOの制度について(メリットとデメリット)

・結局NISAとIDECOはどっちがオススメ?

・NISAをやらないと必ず損する?

投資するならNISAとIDECOを知っておこう

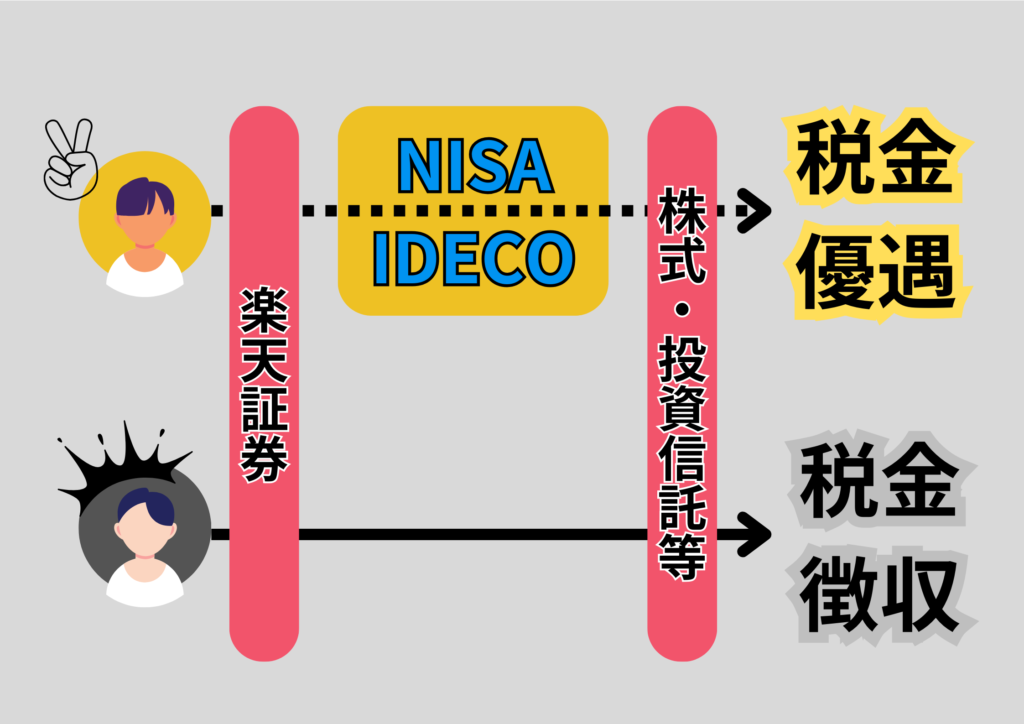

投資をやる上で必ず知っておいて欲しい知識に「NISA」と「IDECO」があります。NISAとIDECOは個人の投資における税金の優遇制度で、資産形成や老後の資産形成をサポートしてくれる制度です。

何となくは分かるけどよく分からない…

大丈夫!全く難しくないので諦めないでください!

この制度を理解をせずに投資を始めてしまうと、後々、莫大な利益を逃し、後悔に繋がる可能性が高いです。それに、これを知らずに「個人年金保険」に入っているなら、かなり勿体無いことをしています。

この両制度は例えると箱のような物で、投資をする際、この箱を通して商品を購入することで、様々なメリットを得る事ができるのです。

例えば楽天証券で投資信託をする際、本来であればその投資で得た利益に対して税金が掛かります。

しかし、同じ投資信託でもNISA・IDECOの箱を通して買うことで、税金が優遇されます。

投資をするなら出来る限り利益を多く得たいですよね。

だったらNISAやIDECOを利用して賢く投資をしましょう!

それでは、NISAやIDECOの制度について理解を深め、お金持ちへの道を進んでいきましょう!

※この記事では主にNISAの制度について説明します。それはNISAを始めてほしいからです。IDECOについても説明はしますが、NISAとの違いを説明する程度で詳細については全ては説明しません。IDECOの詳細は以下のURLから確認してください。

この記事ではこれから投資を始める人を対象に考えているため、2024年以降の最新制度に絞って説明していきます。

NISAについて

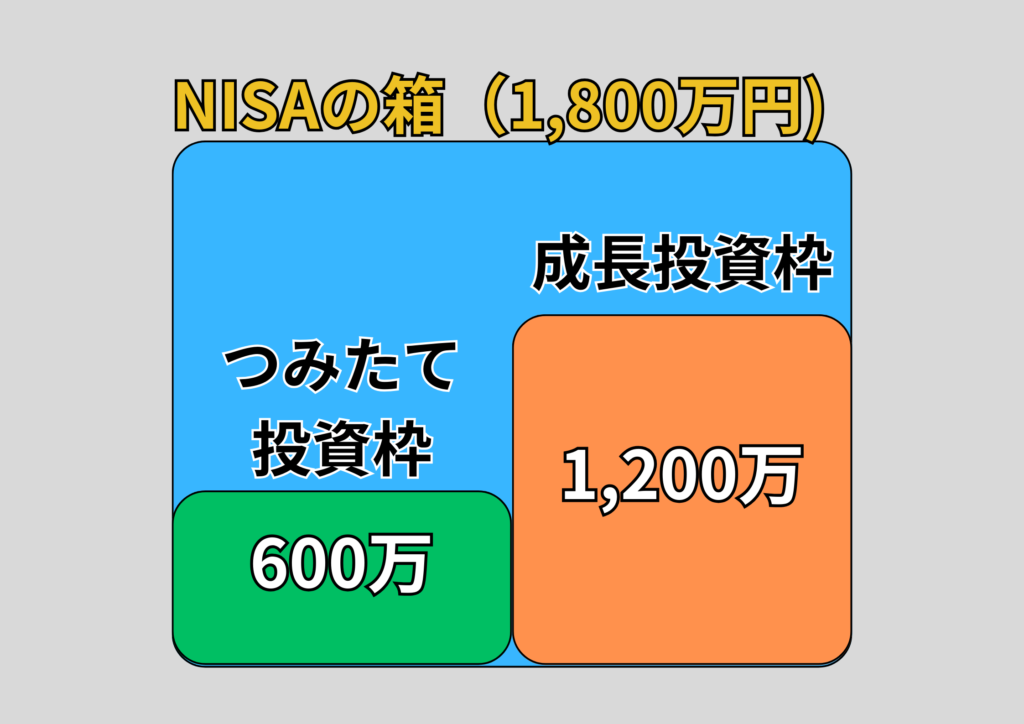

NISAの中には「つみたて投資枠」と「成長投資枠」の2つの枠が存在していて、購入できる商品や上限額などが異なります。

その違いについては後述するとして、

まずはNISAが何故凄いのか!について見てみしょう!

NISAは2024年からパワーアップしました!ザックリとしたメリットはこんな感じ!

①利益は税金が免除!全て自分の物に!

②税金が免除される期間は恒久!

③税金が免除される上限は1,800万円!売却したら翌年に復活!

④リスクが低い優良商品に投資が可能!

ここが凄い!①利益が全て自分の物になる!

冒頭でも話したように、NISAを通して投資をした場合、そこで得た利益については税金が掛かりません!

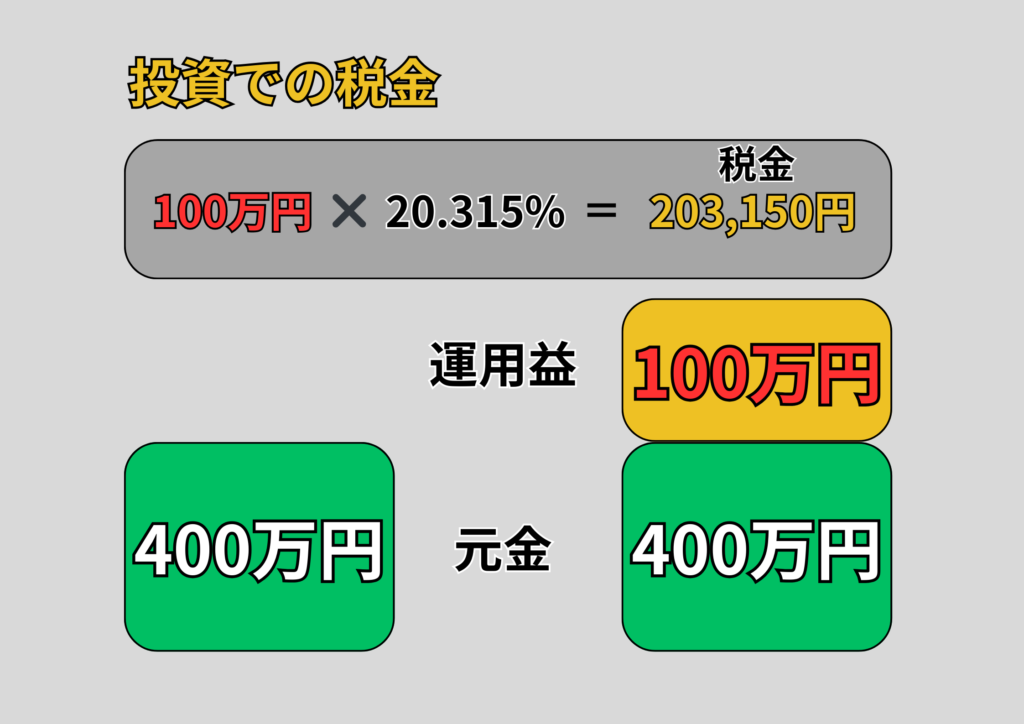

と言っても、そもそも投資の税金ってどれぐらい取られているのでしょうか?

なんと20.315%!仮に100万円の利益を出しても、20万円以上は税金で持っていかれます。株式や投資信託の売却益だけでなく、定期的に受け取る配当金も取られています。

20%はかなり痛い…

でも、NISAを通して投資をするだけで、その20万円はあなたの物になると言う訳です!

素晴らしい制度ですね。

ちなみに現在私は、3ヶ月ごとに3万円弱の配当金を受け取っていますが、NISAが無ければ6,000円以上税金出持っていかれ、2万円強に減ってしまいます。

NISAの力恐るべしですね。

ここが凄い!②税金の免除期間は恒久!

税金が掛からない期間はいつまでか?

NISAの税金優遇期間に制限はありません!

つまり、今の所は永久にNISAで得た利益に税金が掛かることはありません。

なんか怪しい…途中で「税金徴収しまーす」ってならない?

安心してください!

私もそれは心配だったので、様々な情報を確認しましたが、現時点ではその可能性は限りになく0に近いと思います。そもそも政府が税金を免除すると言った手前、それを無かった事にするのは難しいでしょう。

ですがここで注意です!

投資家から税金を取れない分、別で税金を取ってこようとする可能性は考えられます。

例えば、老後の資産形成のために投資の運用益を非課税にしているのだから、代わりに消費税を上げよう、といったように、別の部分で税金を上げられることは将来的にあるかもしれません。

その時、NISAをやっていない人は、ただ税金を増やされて負担が増える一方な訳です。

つまりNISAをやっていない人は損だけしている状況です。

ここが凄い!③税金の免除額は1,800万円!

NISAで運用できる投資額には上限があります。いくらでも投資出来る訳ではないんですね。

その額なんと1,800万円!

ちなみに上限額に算入されるのは、投資商品を購入した際の購入額部分です。例えば100万円で購入したものが150万円になっても上限額に算入されるは100万円になります。さらに、150万円になったものを売却した場合、翌年には上限額に算入されていた100万円分の枠が復活します!

これほどの額を非課税に、それも恒久期間!使わない手はありません!

ここで知っておいて欲しい事が2つ!※つみたて投資枠と成長投資枠については後ほど説明します。

①1,800万円のうち、成長投資枠で使えるのは1,200万円まで。

②1年間の上限額(360万円)が存在する。(つみたて投資枠:120万円・成長投資枠240万円)

一度に1,800万円全ては使えませんし、1年間の上限額は360万円です。この額を超えて投資をする場合は超えた部分に税金が掛かってきます。

毎年360万円を投資していれば、5年間で1,800万円を使い切る計算になりますが、そんな急ぐ必要はないと思います。ゆっくり無理をせず時間を掛けて継続することが重要です。

まあ1,800万円も投資に回せるお金を持っているなんて相当お金に余裕がある人ですが…

ここが凄い!④優良な商品に投資が可能!

いくら税金が免除されても、その期間が恒久でも、利益が出せなきゃ意味がない!

安心してください。NISAには優良な商品があります!

個人的にはオススメな商品をつみたて投資と成長投資でそれぞれ3つ挙げておきます。あくまで私の主観なので参考としていただければ幸いです。

【つみたて投資】

①eMAXIS Slim 全世界株式(オール・カントリー)

②eMAXIS Slim 米国株式(S&P500)

③楽天・全世界株式インデックス・ファンド

【成長投資】

①VOO / バンガード・S&P 500 ETF

②VTI / バンガード・トータル・ストック・マーケットETF

③HDV / iシェアーズ コア米国高配当株 ETF

④PYD / SPDR ポートフォリオS&P 500 高配当株式ETF

上記の商品はリスクが低いが安定した利益が見込める商品となっています。

僕は現在「成長投資」のオススメで挙げた①と③の両方に投資していて、2024年時点の2年間で利益は200万円以上になっています。(VTIは売却しました。)

そもそも、NISAで購入できる商品は金融庁の基準を満たす必要がある等、リスクが非常に高い商品は購入出来ないようになっているため、ある程度リスクは低くなっています。

しかし、実際は利益どころか損する可能性の高い商品も結構混じっています。なので、初心者こそリスクが低く安定した利益が得られる商品を選ぶことが重要です!

つみたて投資枠と成長投資枠とは?

NISAの凄さが理解できましたか?

少しNISAについて興味も湧いてきたかと思いますので、もう少し詳しい話をしていきます。

つみたて投資枠と成長投資枠の違いは、「投資上限額」と「投資対象となる商品」です。

つみたて投資枠について

つみたて投資枠は、その名の通り毎月定額を投資していく事が出来ます。上限額は年間で120万円まで、また1ヶ月の上限額は10万円です。

投資出来る商品は投資信託に限ります。商品の全てが金融庁が定める基準を満たしているものだけになっていて、リスクが高すぎる商品は購入できないようになっています。

投資する商品と積立額を決めたら、後は自動で口座から引き落とされていきます。ちなみに楽天証券だと、積立額を楽天カードで支払う事が可能で、投資に回した分のポイントが付いてお得です!

毎月の積立額は最低1,000円〜最大100,000円まで!

積立投資は少額からの投資が可能なのが良いですね

もちろん途中で積立額を変更することも、積立自体を止めて引き出すことも可能です。緊急時にはすぐに現金に代える事もできるため流動性は非常に高いです。ただ、個人的には長期投資が最も最適だと思っているので、10年以上は引き出さないようにして欲しいところです。

投資信託とは?

自分で株式等を売買せず、そういった資金の運用をプロに任せる投資方法です。

お金は出すから運用はよろしくね、その代わりに手数料を払うよ。と言ったイメージです。

成長投資枠について

成長投資枠の年間の上限額は240万円で、一月の1ヶ月の上限額はありません。一度で240万円を使い切ってもOKです。

投資出来る商品は投資信託だけでなく、上場株式やREITも購入可能です。個別の株式に投資出来るのは成長投資枠だけですね。

つみたて投資枠よりもリスクの高い、その分リターンも高い投資が可能になります。つみたて投資枠よりも知識が必要になります。

ちなみに楽天カードで支払うことはできません。残念…

まずはつみたて投資から始めて知識が付いたら成長投資枠にもチャレンジするのが良さそうだね

IDECOよりもNISAの方がおすすめ?

年齢や性格などによって異なりますが、個人的には投資をするならIDECOよりもNISAがおすすめです。

特に若い世代にはIDECOよりもNISAをやってもらいたいです。ただ、NISAをやらないならIDECOでも良いのでやって欲しい所です。

NISAの方がオススメな理由は大きく3点!

・IDECOは受取時に税金が掛かる

・60歳まで引き出せない

・投資商品がNISAの方が魅力的

税金の違い

NISAとIDECOの税金の取られ方については理解しておいてください。

ちなみに両制度とも、運用益(例:100万円の元手が150万円になった場合の50万円を指す)に関しては税金は免除となります。

ではどこの税金が違うのか?

NISAは掛金が所得控除の対象にならない。けど売却時は一切税金が取られない。

IDECOは掛金が所得控除の対象になる。けど受取時に掛金が退職所得または一時所得となる。

IDECOの場合は、投資に回した分が「小規模企業共済等掛金控除」の対象となり、所得から控除することが可能になります。つまり投資に充てた金額分、その年の所得を低く抑える事が可能になり、その結果、所得税や住民税を抑えられる訳です。

やった!と思った方もいるでしょう。しかし、その分受取時には税金を払うことになります。IDECOに回した金額(運用益を除く)は受取時に退職所得か一時所得として扱われます。

要は税金の支払いを先送りにしているだけです。

一方でNISAは投資に充てた金額が所得控除の対象にはなりませんが、売却時には一切税金は発生しません。

ここで理解して欲しいことは

よくIDECOの方が税金が控除されるからオススメとありますが、はっきり言ってNISA、IDECOの税金の控除についてはそれほど大きな差がないことです。

退職所得で受け取った方が税金が抑えられる!と言ったこともありますが、微々たるものなためそこを決め手にするのはあまり得策だとは思いません。

でもこれだけではまだNISAがオススメな理由が分からないよ!

その通り!これだけではNISAの優位性は分かりません。税金の違いがあまり無いなら、他の部分で比べるのが大切になってきます。

「小規模企業共済等掛金控除」による「所得控除」は所得を減らす役割です。あくまで間接的に税金を減らしていることを理解しておこう。

流動性が低すぎる!

NISAでは投資に充ている資金を必要な時にすぐに現金に換金する事が可能です。一方でIDECOは、原則60歳になるまで受け取ることが出来ません。

IDECOは流動性が低すぎる!これは強く言いたいことで、資産の流動性は重要です。

例えば結婚や病気、災害などはいつ起こるか分かりません。そんな不測の事態によって現金が急に必要になった時、NISAであれば必要な分をすぐに現金に出来ますが、IDECOではそれが出来ません。

加えてIDECOは一度始めたら例外を除き、原則60歳になるまで辞められません。

さらにIDECOでは口座に残高があるかぎり手数料が引かれ続けます。

60歳まで辞められない上に、手数料は引かれ続けるなんてかなり制限が厳しいですよね。

ある意味リスクの高い投資ですね。

実際、ネットで調べると「IDECOを辞めたいのに辞められない」といった声はよく見られます。

特に若い世代に関しては、これから何が起こるか分からないため、流動性の高いNISAがオススメなのです!

商品がNISAより少ない

IDECOで購入できる商品はNISAと比べて圧倒的に少ないです。

IDECOで購入できるような商品はNISAでも購入可能ですが、NISAで購入できるが、IDECOでは購入できない商品は山ほどあります。

同じような商品なのに60歳まで受取る事が出来ないリスクを背負う必要はありませんね。

さらにNISAであれば、単純な資産増加だけでなく、分配金等による年収の増加も狙うことができる商品もあります。

何となくNISAの良さや仕組み、IDECOとの違いは理解できたかな?

投資はその人の性格や家族構成、資金力などそれぞれの状況に応じてやり方は変わってきます。よく投資は元本割れのリスクがあるから怖いと言われますが、それは間違いではありません。しかし、預金にもリスクがあるのを理解していますか?

例えば、預金の10,000円は数字が減ることはないでしょう。でも物価が上がってこれまで10,000円で買えた商品の値段が物価上昇によって11,000円になったら買えなくなりますよね。つまり10,000円の価値が下がったのです。

このように、一切投資をしないのも物価上昇による資産価値の減少リスクにさらされているんです。全てを投資に回すのもリスクが高すぎる、でも一切投資をしないのもリスクです。一定の現金を持ちながら、投資をしていくことが資産形成において非常に重要になってきます。

投資の勉強をして余裕のある生活を目指していきましょう!

資産を築くためには、投資だけでなく社会保険や年金など、お金に関する知識を付ける事が重要だよね、ちなみに大学職員は社会保険や年金が手厚いからその点でもオススメなんだよね!

コメント